Possibilidade de privatizar o Banrisul envolve batalha de cifras

Sem crédito, cheio de débitos e no cheque especial, o Piratini resiste à pressão do Planalto pela privatização do Banrisul, medida extrema que enfrentaria oposição maior do que a intenção de se desfazer de estatais como CEEE, Sulgás e Companhia Riograndense de Mineração (CRM).

Entre os contrários e favoráveis a privatizações também surgem cálculos de quanto o Estado ganharia se mantivesse o Banrisul público ou se vendesse.

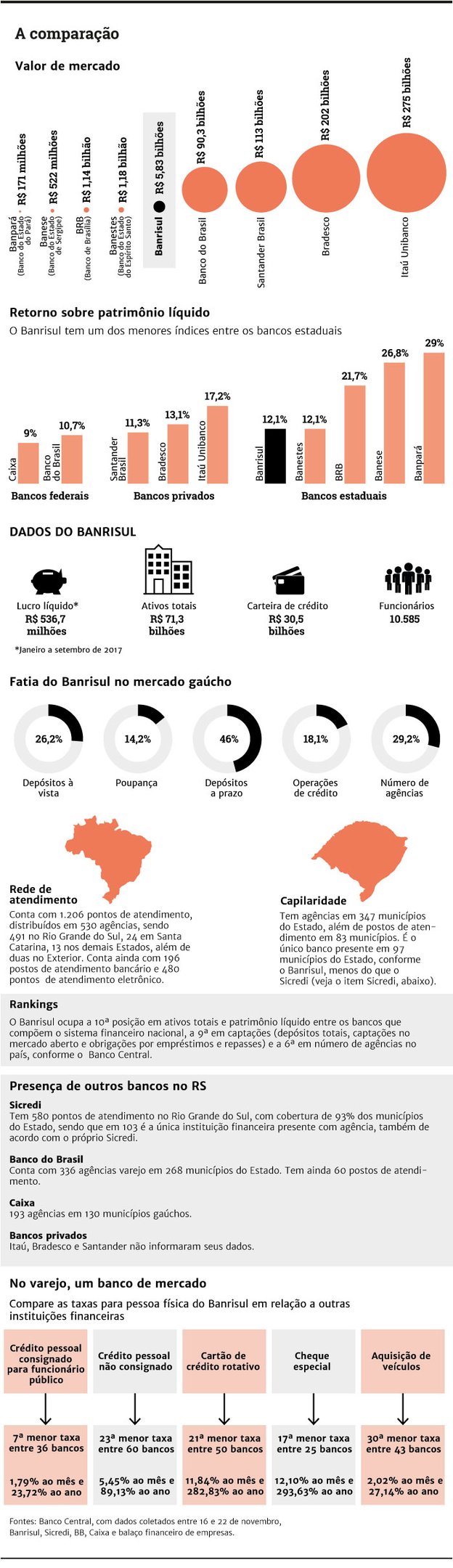

Para o analista de investimentos Luiz Henrique Wickert, da corretora gaúcha Solidus, não faz sentido argumentar que o banco não deveria ser repassado por ser lucrativo. Para justificar a sua posição, faz um exercício a partir do atual valor das ações do banco – em torno de R$ 14 as preferenciais e R$ 25 as ordinárias, com direito a voto e, portanto, a participação no controle.

Se o Estado vendesse todos os papéis que detém – 204,2 milhões de ordinárias e 28,7 milhões de preferenciais –, poderia faturar, em tese, cerca de R$ 5,5 bilhões.

– Porém, no cenário de privatização, o governo poderia arrecadar bem mais, pois o comprador pagaria um prêmio pelo controle e poderia tomar as atitudes que quisesse para melhorar a eficiência do banco – diz Wickert.

Mesmo se repassasse pelos R$ 5,5 bilhões, aplicados a taxa de juro anual de 7%, seria um recurso que renderia R$ 384 milhões ao ano ao Estado. Números do Banrisul mostram que nunca o banco distribuiu dividendos desta magnitude. No máximo, R$ 356 milhões em 2015, dos quais R$ 200 milhões foram ao governo. Em contrapartida, o Piratini pagou R$ 178,7 milhões a mais para a União pelo fato de não ter privatizado o banco na renegociação da dívida no governo Antônio Britto.

O mesmo raciocínio de valorização dos papéis, porém, não valeria para a venda de ações excedentes, operação que o governo gaúcho acabou adiando. O Estado pretendia oferecer a investidores 99,2 milhões de papéis ordinários e 28,8 milhões de preferenciais, mas, como o controle permaneceria com o Piratini e não há razão para que investidores paguem mais pelas ações com direito a voto sem ter o controle, a tendência seria que o valor tivesse o preço das ações preferenciais como balizador. As ordinárias também não têm liquidez no mercado. Ou seja, quase não são negociadas.

O raciocínio feito pelo Dieese é diferente. O departamento de estudos econômicos ligado a entidades sindicais lembra que, até 2007, quando houve a primeira oferta pública de ações, o Estado tinha 99,4% do capital total do banco. Depois, passou a 56,97% e, com isso, ao longo de 10 anos, recebeu R$ 1,9 bilhão em dividendos. Se o Piratini mantivesse a fatia original, seriam R$ 2,8 bilhões no período, ou R$ 843 milhões a mais, calcula. Com a venda das ações tentada pelo Estado, a participação cairia para 26%, projeta o Dieese. Além disso, os dividendos foram oferecidos à União, como parte do acordo para renegociação da dívida.

A entidade também nota que o Banrisul, como os seus pares, diminuiu o número de funcionários. De 12,2 mil há quatro anos, caiu para 10,59 mil no final do terceiro trimestre de 2017.

Fonte: gauchazh.clicrbs.com.br – possibilidade-de-privatizar-o-banrisul